区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

Galaxy比特币现货 ETF 一旦推出,可望撬动上兆美元市场

美国监管的现货比特币 ETF 的批准将成为比特币采用(并将加密货币作为资产类别)最有影响力的催化剂之一。现货比特币ETF的意义:为什么现货比特币ETF很重要,估算现货比特币ETF批准带来的资金流入,对 BTCUSD 的潜在影响,ETF 对比特币市场更广泛的金融影响。为什么现货比特币ETF是比目前投资工具更理想的解决方案。

截至 2023 年 9 月 30 日,比特币投资产品(包括 ETP 和封闭式基金)持有的 BTC 数量总计 84.2 万枚(约 217 亿美元)。

这些比特币投资产品对投资者来说有很大的缺点—除了高额费用、低流动性和追踪误差之外,这些产品对于代表财富很大一部分的广大投资者群体来说是无法获得的。增加比特币间接曝险的另类投资选择(例如股票、HF、期货 ETF)也存在类似的效率低下问题。许多投资者不愿承担直接持有比特币所带来的负担,例如钱包/私钥管理以及自我保管和税务报告。

现货ETF可能适合任何希望直接投资比特币而无需透过自托管来拥有和管理比特币的投资者,与当前的比特币投资产品和选择权相比,现货ETF具有许多优势,例如:

- 透过费用、流动性和价格追踪提高效率。虽然比特币ETF申请人尚未列出费用,但与对冲基金或封闭式基金相比,ETF 通常提供较低的费用,并且大量ETF申请人可能会致力于保持较低的费用以保持竞争力。现货ETF还将提供增强的流动性,因为它在主要交易所进行交易,并且与期货产品或代理商相比,可以更好地追踪价格以获得比特币曝险。

- 方便。现货ETF让投资者透过更广泛的管道和平台获得比特币敞口,包括投资者已经熟悉的既定提供者。与直接所有权相比,它为散户和机构投资者提供了更容易的入门通道,直接所有权需要一定程度的自我教育才能入职,并且管理成本更高。

- 监理合规性。与现有的比特币投资产品相比,现货ETF可能会满足监管机构在托管设定、监控和破产保护方面制定的更严格的合规要求。此外,ETF 可以为市场参与者提供更大的价格透明度和发现能力,这可能有助于降低比特币的市场波动性。

为什么现货比特币ETF很重要

现货比特币ETF对比特币市场采用特别有影响力的两个主要因素是:(i) 扩大各个财富领域的可及性,(ii) 透过监管机构和值得信赖的金融服务品牌的正式认可,获得更大的接受度:

无障碍

- 扩大零售和机构的影响力。目前可用的 BTC 投资基金范围有限,其中包括主要由财富顾问驱动或透过机构平台提供的产品。ETF 是一种更直接受监管的产品,可以增加更多投资者(包括散户+富裕个人)的投资机会。ETF 可以被更广泛的客户使用,包括直接透过经纪公司或 RIA(禁止直接购买现货比特币),而不是依赖财富管理机构。

- 透过更多的投资管道进行分配。如果没有像现货ETF这样经过批准的比特币投资解决方案,财务顾问/受托人就无法在其财富管理策略中考虑比特币。财富管理部门拥有大量资金,无法透过传统管道直接获得比特币投资——透过批准的现货 ETF,财务顾问可以开始指导其财富客户投资比特币。

- 更大的财富机会。婴儿潮世代及更早一代(59 岁以上)持有美国财富的 62%,但 50 岁以上成年人中只有 8% 投资过加密货币,而 18-49 岁成年人中这一比例为 25% 以上(联准会 Pew 研究中心资料)。透过熟悉、值得信赖的品牌提供比特币ETF产品可能有助于吸引更多尚未加入的老年、富裕人群。

接受度

- 来自值得信赖品牌的正式认可/合法性。大量知名金融品牌已提交比特币ETF申请– 这些主流公司的正式认可/验证可以提高人们对比特币/加密货币作为资产类别的合法性的看法,并可以吸引更多的接受和采用。Pew Research 的数据显示,在 88% 听说过加密货币的美国人中,75% 的人对当前投资、交易或使用加密货币的方式没有信心。

- 解决监管和合规问题;监管的明确性将吸引更多的投资和开发。作为一种具有更全面风险揭露的受监管投资产品,美国证券交易委员会对ETF的批准可以减轻投资者的许多安全和合规担忧。它还将为市场参与者提供长期要求的加密行业营运监管清晰度。更发达的监管框架将吸引更多投资和发展,提高美国加密产业的竞争力。

- BTC 投资组合的优势/作为资产类别的接受度。比特币可以在投资组合中提供多样化的好处和更高的回报,无论如何搭配。为了帮助指导投资管理决策,更多的散户投资者和财务顾问已经更多地转向模型投资组合和自动化解决方案,这些解决方案越来越多地使用ETF并纳入另类资产类别,为投资者提供更多风险优化的回报。更长的追踪记录可以支持投资组合中的比特币在更多投资策略中使用的情况。

估算现货比特币ETF批准带来的资金流入

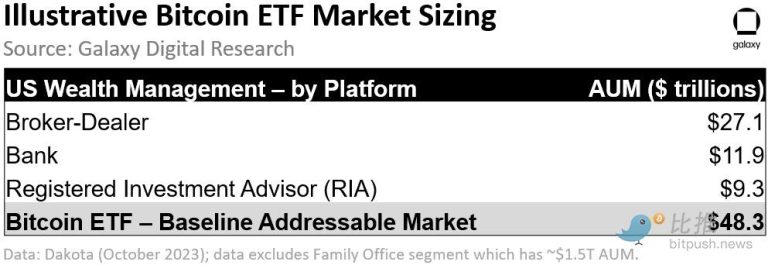

考虑到上述的可访问性原因,美国财富管理行业可能是最可访问和最直接的市场,并且从批准的比特币ETF中获得最多的净新可访问性。截至 2023 年 10 月,经纪交易商(27 兆美元)、银行(11 兆美元)和 RIA(9 兆美元)管理的资产总计 48.3 兆美元。

我们在分析中将选定的美国财富管理聚合商的 48.3 兆美元作为基准 TAM(不包括管理约 2 兆美元的家族办公室渠道),尽管比特币ETF的潜在市场规模以及比特币ETF批准的间接影响范围/影响可能远远超出美国财富管理管道(例如国际、零售、其他投资产品和其他管道),并有可能吸引更多资金流入比特币现货市场和投资产品。

(注:虽然采用 TAM 式分析来估计比特币ETF的流入量,但流入比特币ETF的资金也可能会推动新的净流入,而不是简单地从现有分配中转移——因此,将捕获百分比假设应用于估计的 TAM 数字并不能完全反映比特币ETF的采用。)

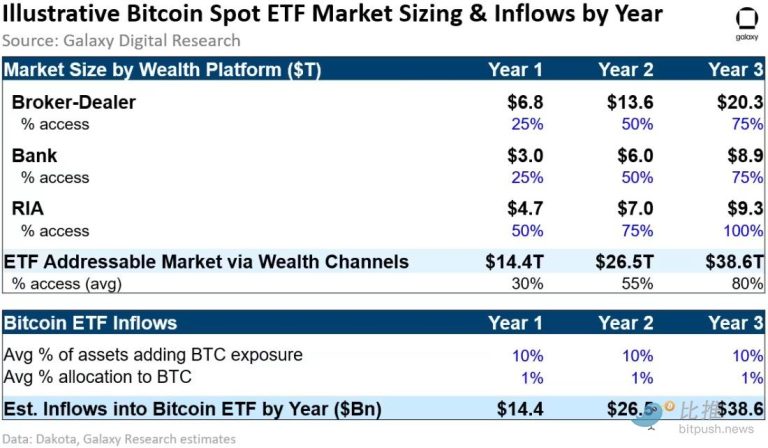

随著通路开放准入,比特币ETF跨这些细分市场的准入周期可能会持续数年。RIA 管道主要由性质复杂的独立注册投资顾问组成,有可能比银行和经纪交易商附属的顾问更早允许访问,因此在我们的分析中具有更大的初始访问份额。对于银行和经纪交易商管道,每个单独的平台将决定何时为其顾问解锁比特币ETF产品的访问权限–除了某些例外,隶属于银行和 b/d 的财务顾问不能提供/推荐特定的投资产品)除非得到平台批准。平台在提供新投资产品的存取权之前可能有特定要求(例如,业绩记录> 1 年或资产管理规模超过一定金额、一般适用性问题等),这将影响访问周期。

我们假设 RIA 通路将从第 1 年的 50% 开始成长,并在第 3 年增加到 100%。对于经纪自营商和银行通路,我们假设成长速度较慢,从第 1 年的 25% 开始,并稳定成长第 3 年达到 75%。基于这些假设,我们估计美国现货比特币ETF推出后第 1 年的潜在市场规模约为 14 兆美元,第 2 年约为 26 兆美元,第 3 年约为 39 兆美元。

比特币ETF资金流入估算:根据这些市场规模估算,如果我们假设每个财富管道中可用资产总额的 10% 采用 BTC,平均配置为 1%,我们估计,在ETF推出后的第一年,比特币ETF的流入量将达到 140 亿美元,到第二年将增至 270 亿美元,到推出后的第三年将增至 390 亿美元。当然,如果比特币现货ETF批准被延迟或拒绝,我们的分析将因时间和准入限制而改变。或者,如果价格表现不佳或任何其他因素导致比特币ETF的使用或采用低于预期,我们的估计可能会过于激进。另一方面,我们认为我们对准入、曝险和分配的假设是保守的,因此资金流入也可能高于预期。

对 BTCUSD 的潜在影响

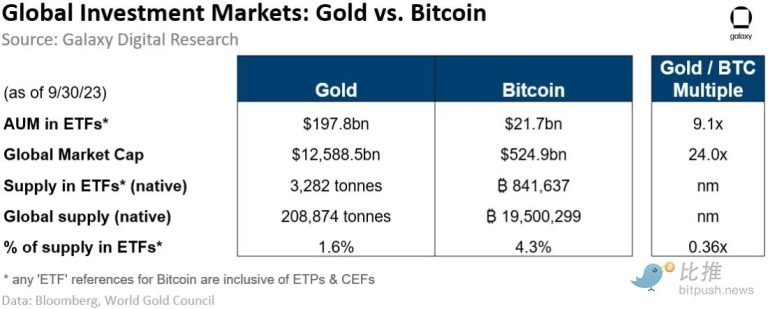

根据世界黄金协会的数据,截至 2023 年 9 月 30 日,全球黄金ETF总共持有约 3,282 吨(资产管理规模约 1,980 亿美元),约占黄金供应量的 1.7%。

截至 2023 年 9 月 30 日,投资产品(包括 ETP 和封闭式基金)中持有的比特币总计 84.2 万枚 BTC(资产管理规模约 217 亿美元),占发行总量的 4.3%。

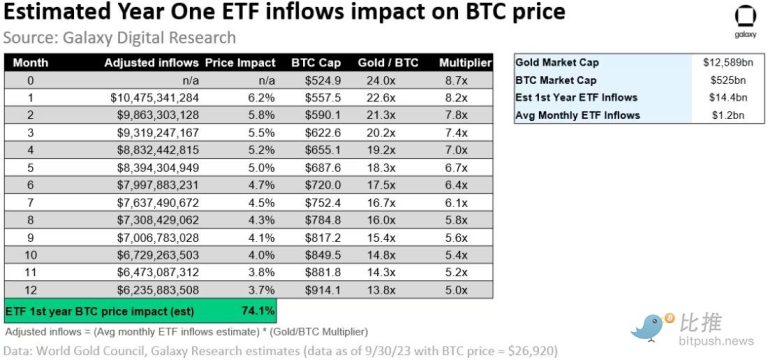

与比特币相比,黄金的市值估计高出约 24 倍,而投资工具中的供应量则减少了 36%,因此我们假设,与黄金市场相比,美元等值的资金流入对比特币市场的影响约大 8.8 倍。

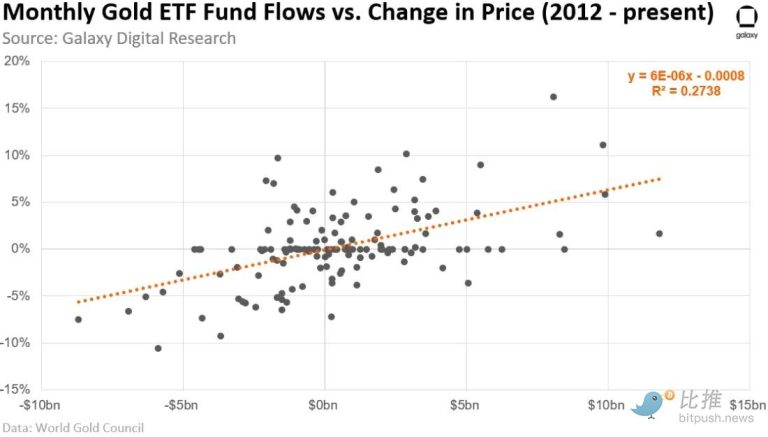

如果我们将第一年 144 亿美元流入量的估计(每月约 12 亿美元,或使用 8.8 倍乘数调整后约 105 亿美元)应用到黄金ETF资金流与金价变化之间的历史关系中,我们预计第一个月对 BTC 的价格影响将增加 6.2%。

保持流入量不变,但根据 BTC 价格上涨导致的黄金/ BTC 市值比率的变化,每月向下调整乘数,我们可以看到月回报率逐渐从第一个月的+6.2% 下降到最后一个月的+3.7%ETF批准的第一年,BTC 预计将上涨 74%(以 2023 年 9 月 30 日 BTC 价格 26,920 美元为起点)。

ETF 对比特币市场更广泛的金融影响

上述分析估计了美国比特币ETF产品的潜在资金流入。然而,比特币ETF批准的二阶效应可能会对 BTC 需求产生更大的影响。短期内,我们预计其他全球/国际市场将效仿美国,批准并向更广泛的投资者提供类似的比特币ETF产品。除了ETF产品之外,各种其他投资工具也可能将比特币添加到其策略中(例如共同基金、封闭式基金和私募基金等),跨越投资目标和策略。例如,比特币曝险可以透过另类基金(例如货币、商品和其他替代品)和主题基金(例如颠覆性技术、ESG 和社会影响)来增加。

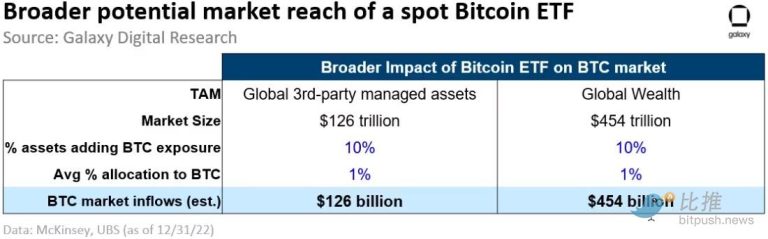

从长远来看,比特币投资产品的潜在市场可能会进一步扩展到所有第三方管理资产(根据麦肯锡的数据,资产管理规模约为 126 兆美元),甚至更广泛地扩展到全球财富领域(根据瑞银的数据,资产管理规模为 454 兆美元)。有些人认为,随著比特币货币化,它将系统性地降低应用于房地产或贵金属等其他资产的货币溢价,从而大大扩大比特币的 TAM。

根据这些市场规模并保持我们的采用/分配假设不变(比特币被 10% 的基金采用,平均分配为 1%),我们估计在很长一段时间内,比特币投资产品的潜在新增增量资金规模约 1,250 亿美元至 4,500 亿美元。

Galaxy比特币现货ETF总结与结论

十年来,各家公司一直在寻求上市现货比特币 ETF。在此期间,比特币的市值已从不到 10 亿美元升至如今的 6,000 亿美元(2021 年高达 1.27 兆美元)。世界各地比特币的所有权和使用量急剧增加,出现了许多不同类型的钱包、加密货币原生交易所和托管机构以及传统的市场准入工具。但全球最大的资本市场美国仍缺乏比特币最有效的市场进入工具–现货 ETF。人们对ETF很快就获得批准的预期不断上升,我们的分析表明,这些产品可能会出现大量资金流入,这主要是由目前无法大规模获得安全高效的比特币敞口的财富管理管道推动的。

来自ETF的资金流入、有关即将到来的比特币减半(2024 年 4 月)的市场叙述,以及联准会升息已经或将在短期内达到高峰的可能性,都表明 2024 年可能是比特币的重要一年。

声明:文章仅代表作者个人观点意见,不代表区块客观点和立场,所有内容及观点仅供参考,不构成投资建议,投资者应自行决策与交易。

相关文章

- 2025 加密钱包市场深度测评:不止于存储,Web3 时...

- [限时一周]入款限时加码0.5%,18周年庆暖身倒数,...

- NFT市场从投机热潮到数位基础设施的NFT转型崛起

- Web5白皮书详解:去中心化网络平台的未来愿景与技...

- 探索Web3、Web4和Web5引人入胜的三大浪潮

- 揭开Web3技术的误解,Web3未来挑战与展望

- 你知道2025年比特币挖矿需要准备什么吗?

- 购宝钱包G币充值三千粽粽有赏活动

- 比特币涨势在97,000美元时出现抛售,Cardano领涨市...

- Toobit是一个安全的加密货币交易所吗?

- 2025最新虚拟货币怎么玩?新手如何安全入场与获利...

- 7种2025年热门加密货币最值得购买的加密货币

- 90%人不知道的ABpay爱博钱包图文教程使用技巧!安...

- 波币短线交易全攻略:如何在波币市场中获利掌握市...

- 夜间指定电子钱包USDT入款获奖金16,888

- EcoChain碳负货币引领绿色金融的未来

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB SOL

SOL USDC

USDC TRX

TRX DOGE

DOGE STETH

STETH