年初迄今为止,随著市场的持续萧条,以太坊 DeFi 市场正在经历一场戏剧性的去杠杆化,在短短六周内就有超过 1240 亿美元的资金被冲走。不仅针对数位资产,而是几乎所有资产类别。全球收紧货币政策、美元走强以及风险资产估值下降引发了广泛的追加保证金、债务清算和去杠杆化。以太币投资者群现在在现货头寸上严重不足,并且锁定了历史上巨大的已实现损失。

在数位资产领域,以太坊仍然是最大的智能合约平台,承载著大量的金融产品、创新和自动化。在 2020 至 2021 牛市周期的过程中,零售和机构等机构对这些产品的采用导致 DeFi 行业的杠杆率过度增加。

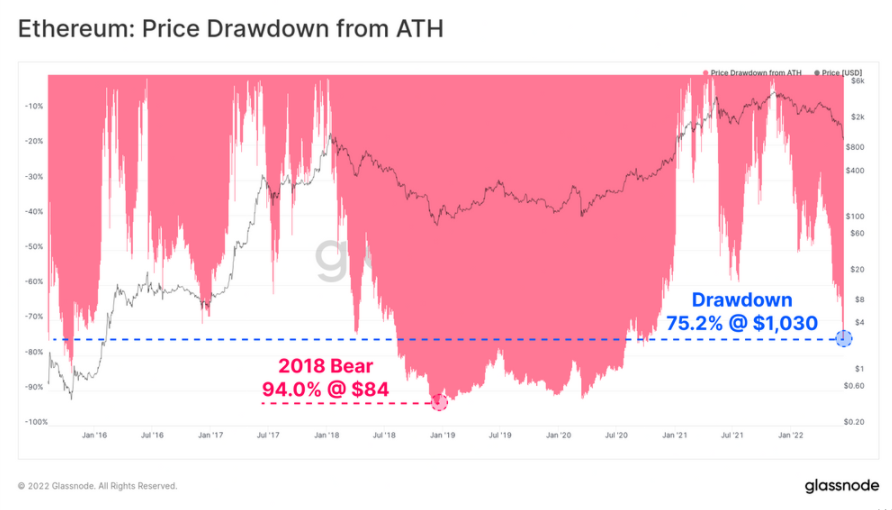

随著熊市的到来,以太币的价格跌至最低三位数,较历史最高点 4,808 美元下跌了 75.2%。由于风暴来袭,整个以太坊生态系统目前正在经历历史性的去杠杆事件。本文将探讨一些预警讯号、去杠杆事件的规模以及它对 ETH 投资者盈利能力的影响。

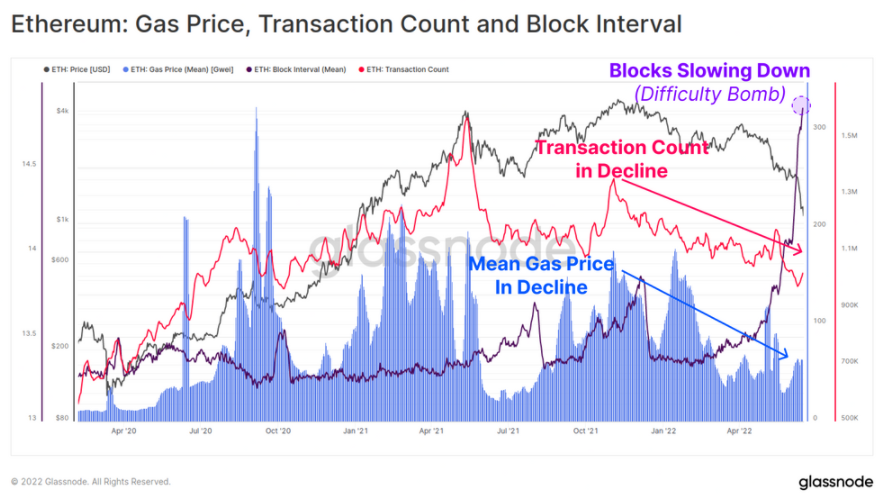

有一些早期迹象表明,在 11 月创下新高之后,以太坊的使用率和网络需求正在下降。每日交易数量(粉红色)和支付的平均 gas 价格(蓝色)都处于近 6 个月的宏观下降中。这表明以太坊链的整体活动、需求和利用率正在减弱。

最近几周,平均 Gas Price 略有回升,但这更有可能是由于即将到来的合并升级遇到难度炸弹而导致区块间隔变慢(紫色)造成的拥堵。

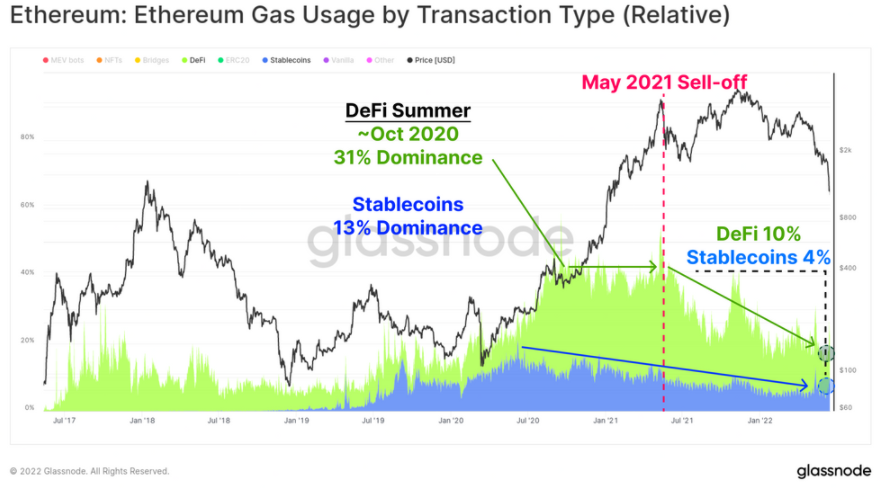

下图显示了稳定币(蓝色)和 DeFi 应用(绿色)的 Gas 使用量的主导地位。稳定币转帐和 DeFi 协议现在分别占当前以太坊 Gas 使用量的 5.2% 和 10.2%。

自 2021 年 5 月的市场高点以来,这种使用优势一直在稳步下降,稳定币和 DeFi 分别占据了 11.4% 和 33.4% 的 gas 使用量。这部分是由于 2021 年下半年 NFT 繁 荣的排挤,但也表明需求状况正在下降。

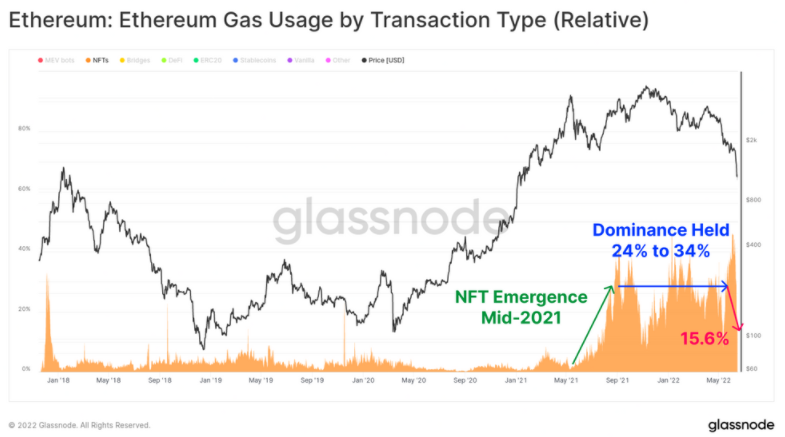

在整个 NFT 领域,用于 NFT 交易的 gas 相对份额确实在 2021 年下半年达到顶峰,但此后已从 2022 年 6 月初的 46.0% 高位下降至今天的 19.6%。NFT 交易在 2021 至 2022 年期间出现了蓬勃发展的交易,在此期间保持了 20% 以上的 gas 使用量。

最近 NFT gas 使用量的下降可能表明,宏观转向投资者对市场波动的反应越来越消极。

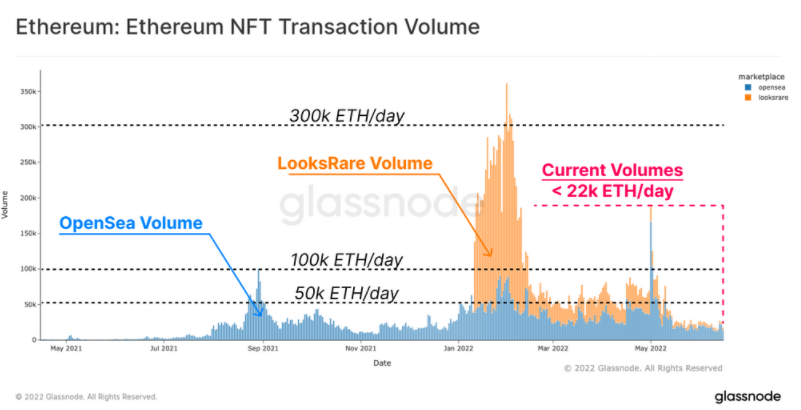

可以对 NFT 交易量进行类似的观察。下图显示了以 ETH 计价的 OpenSea(蓝色)和 LooksRare(橙色)的交易量,在 2022 年的大部分时间里,它们的每日交易量在 5 万 ETH 到 10 万 ETH 之间。

然而,从今年 5 月开始,交易量急剧下降,目前持有略高于 2.2 万 ETH/天(约 2420 万美元/天)。

在以太坊生态系统的许多方面,需求状况一直在减弱,一般应用程式使用量下降,2021 年 11 月 ATH 之后网络拥塞缓解,最近几周 NFT 市场降温更趋明显。

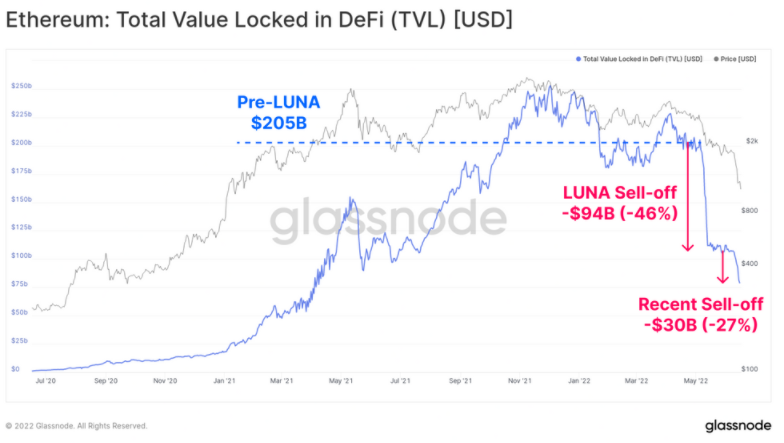

DeFi 生态系统中更流行的指标之一是总价值锁定(TVL),它试图跟踪以美元或 ETH 计价的代币在各种 DeFi 协议中的价值。其中包括加密货币市场、借贷协议、去中心化交易所流动性池等等。

DeFi 协议的一个流行用途是获得杠杆,通常是透过借用基于美元的稳定币来对抗加密货币抵押品。在许多情况下,这种杠杆随后被交易和/或重新存入 DeFi 协议,从而创建了一种链上再抵押形式。

随著资本越来越多地采取避险头寸,DeFi 协议中的 TVL 出现了戏剧性的放松。这是两个主要机制的结果:牛市期间市场积累的杠杆和递归借贷头寸被平仓,无论是酌情决定还是通过清算。

过去六周,以太坊的 TVL 下降了 1240 亿美元(60%),使 TVL 总额下降到 810 亿美元。5 月和 6 月期间,这种平仓分两次进行,第一次是在 LUNA 项目崩溃期间达到 940 亿美元,然后是在 6 月中旬达到 300 亿美元。

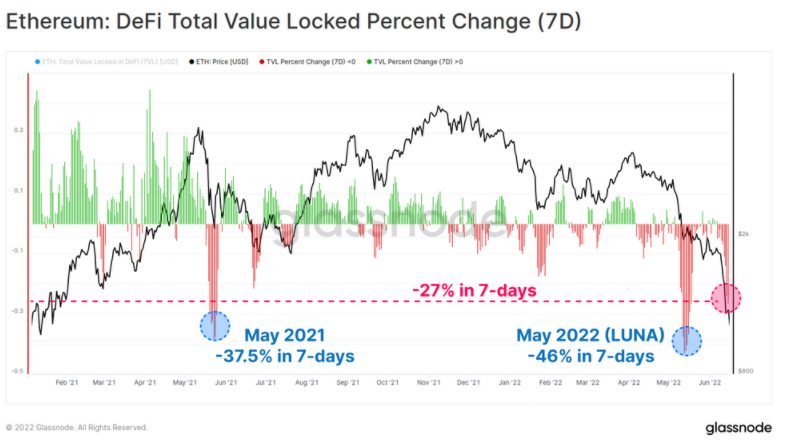

最近两次 TVL 刷新都是过去 18 个月最重要的。最近的抛售促使 TVL 在一周内收缩了 27%。

按照这一指标,只有两次规模更大的去杠杆化事件,第一个是与最近的 LUNA 崩盘相关,缩水 46.0%;在 2021 年 5 月以太币暴跌期间则是缩水 37.5%。

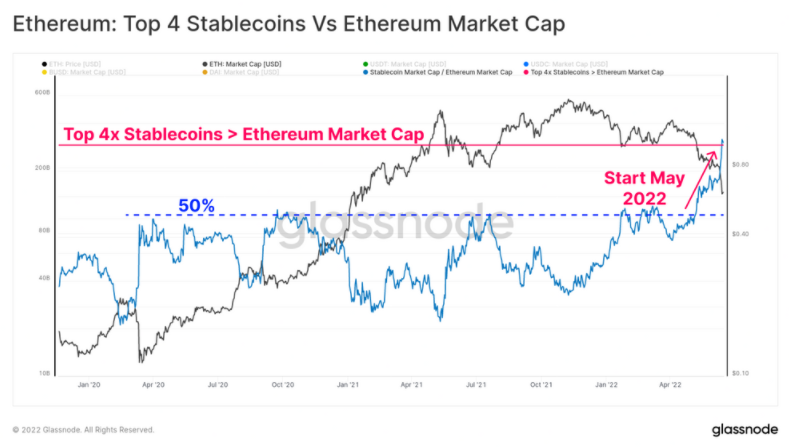

自 5 月初以来,稳定币赎回总额已达到 99.2 亿美元,总资本流出市场。USDT 的赎回金额最大,为 130 亿美元;其次是 DAI,为 20 亿美元,投资者通过 MakerDAO 保险库获得的杠杆(或被清算)。

有趣的是,自 5 月 1 日开始,USDC 供应增长了 50 亿美元,表明市场对稳定币的偏好可能已从 USDT 转向 USDC。

排名前 4 位的稳定币(USDT、USDC、BUSD 和 DAI)的总市值也已超过以太坊的市值 30 亿美元。在 2020 年至 2022 年间,前 4 名稳定币总市值曾多次达到以太坊市值的 50%,但在今年 5 月和 6 月大幅突破。

这是此类事件首次发生,此次事件从三个角度对数位资产市场结构进行了观察:

1. 美元稳定币作为记帐单位和报价资产的急剧上升;

2. 近年来对以美元计价的流动性的需求有多强劲。我们注意到,按市值计算,稳定币现在占前六大数字资产中的三个;

3. 以太坊生态系统估值在 2022 年期间的绝对贬值幅度。

请注意,并非所有稳定币都托管在以太坊上,并且有部分是从 DeFi 协议借来的资金。尽管如此,这一事件突显了为什么当前的去杠杆化正在发生,因为加密货币抵押品的价值与保证金债务的记帐单位(美元稳定币)之间的差距扩大了。

由于 ETH 现货价格目前为 1,212 美元,总市场现在远低于 1,730 美元的实际价格。这意味著市场的平均未实现亏损为 -30.0%。

如果我们专门针对 ETH 2.0 存款人,我们可以直接衡量 ETH 代币在存款时的价值,因为它们不能被取消抵押。在此基础上,ETH 2.0 储户的已实现价格成本基础要高得多,为 2,400 美元,因此平均未实现损失为 -49.5%。

值得注意的是,其中一些存款将与 Lido 的 stETH 等流动性 Staking 衍生品相关联,这确实允许个人投资者在不影响原始存款的实际价格的情况下出售资产。

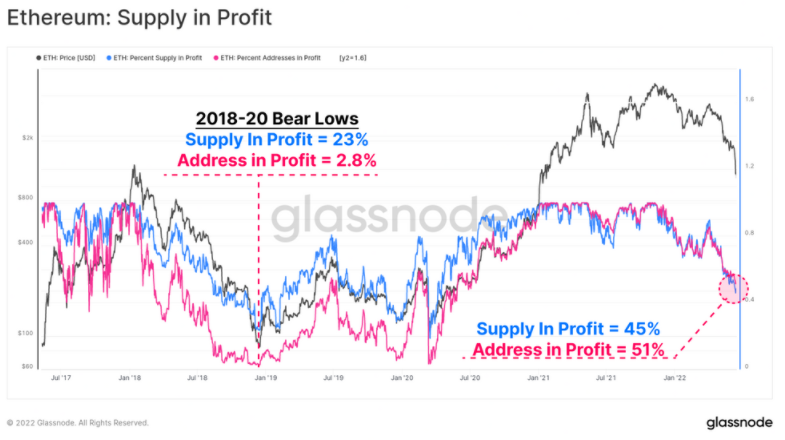

利润中的供应百分比(蓝色)和地址(粉红色)是衡量以太坊市场当前财务状况与过去周期的两个高级链上指标。网络盈利能力现已达到自 2020 年 6 月以来的最低水平,当时市场正在从疫情造成的市场崩盘中复苏。

供应和地址的盈利能力都表明,大约一半的以太币持有者的持币量不足。请注意,2018 年、2019 年和 2020 年熊市低点的盈利能力高达 23% 的供应量,只有 2.8% 的地址盈利。

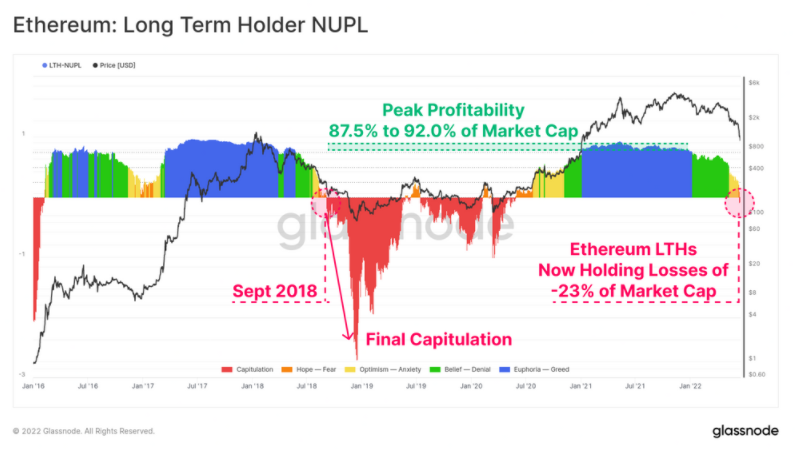

我们还可以调查以太币长期持有者的未实现盈亏总额,这些持有者的代币持有约 5 个月,并且在统计基础上最不可能花费。

长期持有人未实现净损益(LTH-NUPL)指标显示,该群体当前的盈利能力已超过收支平衡,目前未实现亏损相当于市值的 23%。这意味著,即使是最强大、持续时间最长的 ETH 投资者,平均而言,现在他们的头寸也处于水下。最后一次出现这种情况是在 2018 年 9 月,那是在更深的投降之前,价格从 230 美元下跌 64% 至 84 美元。

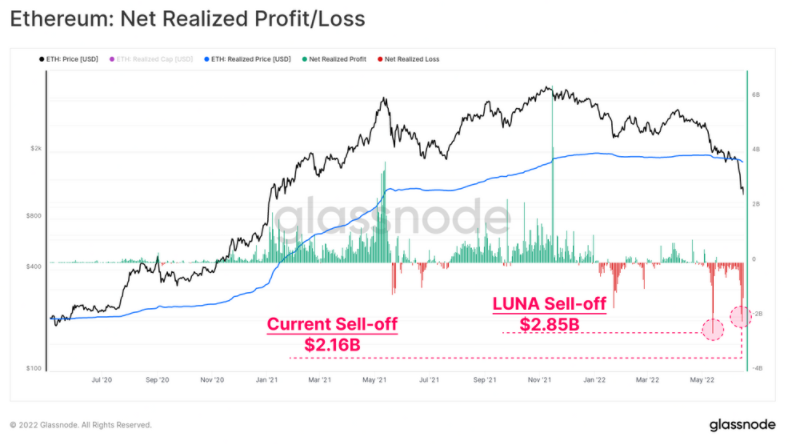

由于以太币持有者基础持有如此巨大的未实现损失,我们可以转向支出行为,来观察实际支出锁定的损益幅度。

5 月初,LUNA 推动的抛售仍然是以太币投资者实现净亏损的历史新高,一天内有 28.5 亿美元的资本流出。目前的去杠杆化紧随其后,6 月 14 日亏损 21.6 亿美元。

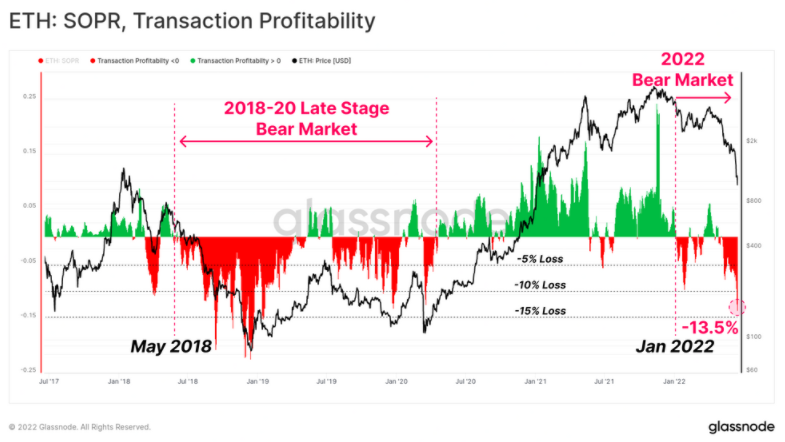

最后,我们可以查看相对的以太坊链上交易盈利能力指标(SOPR),查看总体市场实现盈亏的机制。这也证实了以太币市场可能早在 2022 年 1 月就转入熊市,当时相对亏损开始主导支出行为。

类似的行为可以在 2018 年 5 月看到,当时深熊市需要近 2 年时间才从中恢复,最终导致 2020 年 3 月的抛售。当前的交易盈利能力表明, ETH 交易平均锁定了 -13.5% 的损失。虽然意义重大,而且规模与过去的以太币熊市一致,但相对于 2018 年熊市周期的投降低点所实现的 -20% 至 -22% 的损失,这仍然很低。

在 2020 至 2021 年的数位资产牛市中,DeFi 领域推出了大量创新和新产品,以太坊继续作为主要的基础平台处于领先地位。然而,随著创新和采用,杠杆、保证金债务和过度投机的积累也随之而来。

随著市场估值在 2022 年前暴跌,加密货币抵押品的价值急剧下降,相对于借入的美元稳定币资本形成了不可持续的差异。其结果是 DeFi 领域出现了历史性的大规模去杠杆化,总价值仅在六周内就下降了 1240 亿美元(60%)。

以太币持有者的基础目前已完全处于水底,竞争币出现了严重的未实现亏损,近几周来,历史上的巨额亏损被锁定。这表明,投资者群体中存在著高度的财务痛苦,虽然很可怕,但仍没有达到 2018 年熊市周期中盈利能力和价格下降的极端低点。

总的来说,正在进行的去杠杆化事件显然是痛苦的,类似于一种小型金融危机。然而,伴随著这种痛苦,我们有机会冲掉过度的杠杆,并允许另一方进行更健康的重建。

BTC

BTC ETH

ETH XRP

XRP USDT

USDT BNB

BNB SOL

SOL USDC

USDC DOGE

DOGE TRX

TRX STETH

STETH