区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

Bankless:放过Lido 它真对以太坊构成系统性风险吗?

作者:Jack Inabinet,Bankless分析师;翻译:xiaozou

以太坊社区成员长期以来一直担忧Lido的主导地位会带来网络中心化结果,许多人理所当然地认为Lido不断积累的市场份额将对以太坊共识构成系统性风险。

将近三分之一的ETH是通过Lido进行质押的,该协议几乎可以说违反了三个关键共识阈值中的第一个(1/3),这可能会产生一个令人担忧的中心化问题,因为Lido可以在无需与其他验证实体串通的情况下阻止以太坊实现最终确定性!

最终,Lido的市场份额可能会超过50%;到时,该协议可以审查某些交易,并进行近期交易重新排序,以最大限度地提取MEV。

在获得66%的市场份额后,Lido将控制绝大多数验证者集,该项目将类似于某种形式的以太坊治理包装器(wrapper),能够分叉链并最终确定其想要的任何版本,并具有双花和随意审查交易的能力。

1、与权力抗争?

鉴于这些中心化风险,在很多以太坊圈子里,提出解决方案来限制Lido不受制约的增长已经成为一种潮流。

不幸的是,实施这些补救措施的机会窗口不出意外应该已经关闭了。

虽然有可能在初始质押时施加基础层制约条件,对单个主体超过给定阈值的增长设限,但今天,Lido(以及其他大型质押实体,如Coinbase和Binance)的商业利益过于根深蒂固,使得这些变动难以实现!

实施这样的控制将需要进行以太坊硬分叉,但鉴于去年LDO持有者以压倒性的多数投票反对自我限制,这样的变动升级可能会破坏以太坊脆弱的社会共识,并可能导致不受欢迎的链分裂,这是Vitalik最担心的问题。

2、不仅关乎收益

认识到在基础层设限是不可能实施的,一些知名的以太坊人士转而提倡“吸血鬼攻击”,通过利用代币作为激励措施提高质押收益,鼓励LST持有者转离大型质押提供商(即Lido)。

然而,回报率只是投资者在选择最佳投资方案时必须权衡的众多因素之一,仅靠提高收益可能不足以让投资者大批撤离Lido。

采用吸血鬼攻击方法的项目将在短期内获得一定数量的采用,这些采用来自唯利是图的资本。不过,一旦不可持续的通胀代币经济学的激励枯竭,投资者会毫不犹豫努力将业务转移到其他地方。

再一次,他们将不得不进行风险调整,重新评估质押选择,由于固有的质押局面是赢家通知,这些存款者很可能最终还会回到Lido!

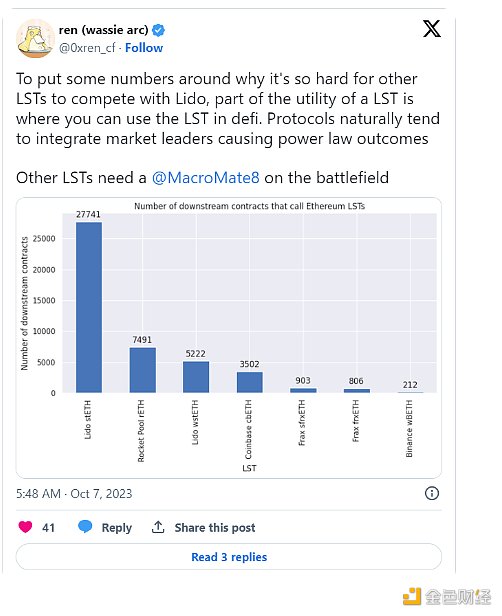

Lido的stETH持有者受益于该代币的一流流动性及其作为DeFi协议抵押品与各种DeFi协议的广泛集成。这两个因素非常重要,正是它们促成了对stETH的采用,而非与其竞争的其他LST。

此外,作为ETH投资的领先LST提供商,Lido可以在维持净盈利的同时,通过按一定百分比降低收费结构,轻松抵御强大的竞争对手。值得注意的是,Lido尚未朝这个方向发展,但这正是Vanguard在上世纪80年代利用的优势,随着共同基金的诞生,他们彻底改变了被动投资领域,带来资产管理规模的膨胀。

尽管向Lido发动战争可能是一种潮流,但以太坊社区是时候接受事实了,即以太坊质押的底层经济学促进了单一提供商的权益集中,并且应该感激我们生活在一个去中心化玩家主导的现实中。

在这种去中心化的现实中,Lido正积极寻求通过引入一个质押router来扩展其验证者集,这将让任何人,无论是个体质押者还是分布式验证器技术(DVT)群体中的一员,都可以操作节点,并且,Lido正在努力尝试通过双治理模型赋予其LST持有者否决治理投票的能力。

3、糟糕的替代方案

这种现实大大优于中心化的替代方案,在中心化方案中,大型中心化交易所(如Coinbase)控制着整个质押生态(存储的ETH和节点操作)。

为了让Lido利用其解锁的中心化问题,LDO持有者需要与该协议不断增多的节点运营商串通,如果他们实施了与以太坊相悖的指令,那么他们将面临声誉受损的风险,而stETH持有者的质押也将面临罚没风险。

毫无疑问,以太坊的质押架带来的是一个次优平衡局面。尽管如此,现在想要逆转局面已经太晚了,除非采取可能破坏以太坊脆弱的社会共识层的激烈行动,但我们至少可以感激这样一个事实,即我们的质押是去中心化的,他们正在尽其所能减轻现如今人们对中心化问题的种种担忧。

相关文章

- 2025 加密钱包市场深度测评:不止于存储,Web3 时...

- [限时一周]入款限时加码0.5%,18周年庆暖身倒数,...

- NFT市场从投机热潮到数位基础设施的NFT转型崛起

- Web5白皮书详解:去中心化网络平台的未来愿景与技...

- 探索Web3、Web4和Web5引人入胜的三大浪潮

- 揭开Web3技术的误解,Web3未来挑战与展望

- 你知道2025年比特币挖矿需要准备什么吗?

- 购宝钱包G币充值三千粽粽有赏活动

- 比特币涨势在97,000美元时出现抛售,Cardano领涨市...

- Toobit是一个安全的加密货币交易所吗?

- 2025最新虚拟货币怎么玩?新手如何安全入场与获利...

- 7种2025年热门加密货币最值得购买的加密货币

- 90%人不知道的ABpay爱博钱包图文教程使用技巧!安...

- 波币短线交易全攻略:如何在波币市场中获利掌握市...

- 夜间指定电子钱包USDT入款获奖金16,888

- EcoChain碳负货币引领绿色金融的未来

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB SOL

SOL USDC

USDC TRX

TRX DOGE

DOGE STETH

STETH