区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

投机资金转向 AI,加密货币市场缺新资金活水

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

人工智慧(AI)题材更是成为投机资金的新宠儿,这几天辉达、AMD、美超微等人工智慧概念股都有惊人且疯狂的涨幅,加密货币市场反倒进入冷却期,缺乏市场题材下比特币要涨回 46,000 美元以上难度并不低。

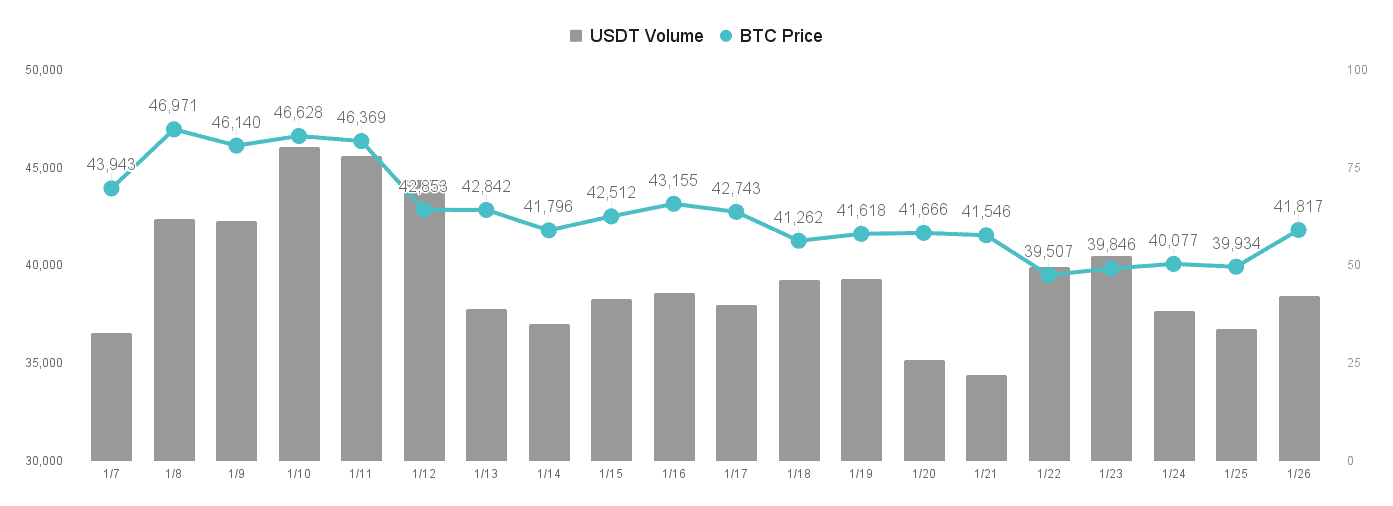

比特币上周价格表现并不好,随著短期投资者获利了结以及 GBTC 抛售比特币,一度从 42,000 美元下跌至 39,500 美元,后续市场虽然有出现回弹至 42,000 美元,但幅度没有想像中理想,照理说两周前已经有许多交易员押注比特币继续下跌而布局空仓部位,20% 跌幅应该让不少空单回补获利了结出场,但没有带来预期的推升力道。

除了交易员与机构抛售之外,比特币矿场恐怕也是这波下跌的因素之一,各家报告都指出他们正在出清持有的比特币库存,但据我们所知,原因并不是因为他们看衰中长期的比特币价格,而是面对比特币即将在三个月后减半,势必需要现今扩充矿机算力,考虑到矿机的叫货与安装时间大约 3 至 6 个月,加上近期比特币价格也不错,矿场售出比特币换取现金投资是正常的决定。

现在加密货币市场正在面临预期中的困境,一方面是比特币现货 ETF 热度已经消退,另一方面是应当接力的以太币现货 ETF 遭到 SEC 的推迟,后者最早第一批的批准日根据分析师与社群预期应该是会落在今年 5 月,这对炒市场热度的投机资金而言太久了,以太币上周也面临较大强度的回档,周跌幅达到 8%,价格来到 2,300 美元。

谈到现况,投机资金陆续流出改炒涨幅更迅速的 AI 概念股,从美股交易观察的话,可以发现这阵子标准普尔 500 指数与道琼指数不断创下新高,除了归功于美国通膨趋缓且经济强劲,同时由于外资持续撤离中国且 A 股持续下跌,富有的中国投资者积极将资金从中国 A 股转向美股 ETF,资金涌入美股更是不断推高美股价格,大批资金流往美股大盘以及特定题材的股票,市场狂热再度席卷而来。

其中最受瞩目的人工智慧(AI)题材更是成为投机资金的新宠儿,这几天辉达、 AMD 、美超微等人工智慧概念股都有惊人且疯狂的涨幅,相对地其他板块的股票涨幅就远不如 AI 概念股,加密货币市场反倒进入冷却期,缺乏市场题材下比特币要涨回 46,000 美元以上难度并不低。

A. 01 月 22 日 CryptoQuant: 现货 ETF 上市后,比特币投资需求转弱

根据 CryptoQuant 分析报告指出,SEC 批准的比特币现货 ETF 上市后的一周后,币圈投资者对于比特币的购入需求开始转弱,证据是 Coinbase 在 2024 年首度出现比特币折价状况,说明短期投资者陆续抛售以出场获利了结,也是近期比特币价格回档的主要原因。

虽然比特币现货 ETF 推动机构购入不少比特币,更在 1 月 11 日的首日交易创下交易量的历史纪录,说明华尔街对于比特币现货 ETF 的概念相当买单,但币圈投资人却转为抛售比特币,他们观察到 Coinbase 出现数十亿美元的 OTC 交易与较大的折价状况,同时他们发现交易员正在去杠杆化,连合约部位都开始停止成长。

最后他们认为以目前比特币 42,000 美元的价格仍有庞大的未实现利润,投资者会持有更长的时间以获得理想的利润,但随著时间拉长投资者很可能失去耐心,CryptoQuant 预测这波修正可能会导致比特币下修至更具支撑力道的 36,000 美元。

B. 01 月 23 日 比特币跌破 40,000 美元,触发 2.3 亿美元等值强制平仓

随著市场抛压持续,比特币已经跌破 40,000 美元,价格来到 39,500 美元,主因仍是短期投资者持有的比特币含有庞大的未实现利润,当价格下跌时,他们会赶紧获利了结出场,为市场带来更大的抛售压力,加上比特币这波也有不少的合约杠杆等待清理。

根据 Coinglass 分析,超过 900 个交易员帐户在过去 24 小时内遭到强制平仓,其中最大的部位是在 Bybit 发生的 500 万美元,总值约 2.3 亿美元,虽然比特币现货 ETF 继续累积现货部位,但近期 GBTC 转换潮是造成比特币价格的主因,他们继续在卖出比特币供投资人以美元形式赎回,金额已达 5 亿美元。

GBTC 问题在于管理费收取得太高,其他家现货 ETF 管理费仅收 0.2%,但 GBTC 却收取 1.5%,是其他家的七倍,投资者当然选择撤出 GBTC,转投其他 ETF ,导致先前 GBTC 甚至折价,目前这项折价已经被修正,但比特币赎回力道还在持续发酵。

C. 01 月 25 日 SEC 延后审核 BlackRock 以太坊现货 ETF 申请案至 3 月

SEC 昨日公告将 BlackRock 提出的以太币现货 ETF 申请案延后至今年 3 月,官方表示需要更多时间审查并给予修正建议,这是 SEC 第二次延后,假设 SEC 使用全部的延后权利,最后的决定日将落在今年 8 月,分析师 James Seyffart 则认为以太坊现货 ETF 有机会于今年 5 月做成决定。

因为其他两家 VanEck 以及 Ark/21Shares 最后的审查日只到 5 月 23 日,如果参考比特币现货 ETF 的通过模式,为了避免市场操纵与不公平竞争,SEC 会一口气让多家现货 ETF 公司通过审核并同时上市,将市场操纵的可能性降到最低。

然而市场之前都在炒作以太币现货 ETF 题材,以太币价格涨幅相较比特币表现得更好,投机资金一看到得等到今年 5 月又陆续先出场获利了结,导致以太币这几天的价格表现不如预期,周跌幅达到 12%,主要跌幅来自于合约商品所驱动。

比特币减半在即,题材有望逐步发酵

除了现货抛售之外,合约交易正在为市场风险造成更大的价格波动,先前比特币现货 ETF 让投资人非常亢奋,不少交易员更透过高杠杆来赚取短期的高额报酬,但随著币价下滑,这些合约交易的结算正在为市场带来较大的抛压,另外短期投资者面对币价下跌也逐渐从贪婪转为恐慌,失去耐心会使得卖出的力道更强,短期内难见好转。

再来我们来看看灰度(Grayscale)所管理的 GBTC 这支持续在爆炸的现货基金,GBTC 投资者除了机构以外,正在破产重整的 FTX 交易所也持有不少基金股份,在 1.5% 昂贵管理费下,投资者不断抛售 GBTC 转向其他比特币 ETF,由于是采美元赎回的方式,因此灰度得抛售比特币才能兑换成美元并兑现给客户。

根据 Cryptoquant 统计,上述事件导致市场这档现货 ETF 从 1 月 11 日以来已经抛售近 95,600 BTC,减少近 15% 的资产管理规模,价值约 40 亿美元,但市场也算是有好消息,那些从灰度 GBTC 抛售出来的资金大多是回流至其他基金公司所发行的现货 ETF,而非完全净流出,使得抛售影响应该会被抵消,因此 GBTC 被指责为币价下跌的元凶并不完全正确,短期投资者获利了结占比或许更多。

举例来说,由贝莱德(BlackRock)发行的比特币现货 ETF「IBIT」规模已经超过 20 亿美元,其他比特币现货 ETF 规模也都还在成长,可见由灰度流出的资金与外部投资者还是有在购入比特币,只是力道还不如其他人抛售的程度,比特币才会逐步下跌,短期内我们仍然认为市场保有较大的向下修正空间。

整体加密货币市场短期修正力道会较强,但展望中长期经过这波 ETF 抛售之后,接下来 4 月会将是比特币减半题材,假设 AI 题材也在第二季消退,投机资金有机会回来加密货币市场重新炒作比特币减半,整体价格将有机会回升,且主角仍会是比特币,以太币则要等到 5 月现货 ETF 题材再度发酵时将可能出现补涨行情。

上周回顾👉🏻👉🏻👉🏻比特币跌破 4.2 万美元,何时重返上升趋势?

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 四张图解读加密市场崩溃的「黑色星期三」

- 可编程基础设施将成为现有金融体系的补充

- Polygon 联合创始人亲述项目工作机制和背后的成长故事

- 新生代稳定币协议 Claim 开启 IDO,白名单活动教程

- 电子游戏、加密货币与脑机接口

- GXChain 与宋婷联名发布 NFT 艺术作品正于永乐拍卖...

- 加密货币市场整体走势场震荡下行

- Darwinia Crab 发布 Kusama 卡槽竞拍计划

- 马斯克与多家矿企带头规范比特币挖矿能源披露,并...

- Uniswap 等去中心化平台或成 Coinbase 最大竞争对手

- 比特币挖矿真的有害环境吗?Coinbase 澄清比特币挖...

- 以 Web3 技术栈重构电子签名平台会带来哪些好处?

- Uniswap V3 LP 极简主义操作策略

- Lever 开启 DOGE&DOGGY&BAKE 流动性挖矿 & 质押活...

- DeFi 协议在「5·19」极端行情中表现如何?

- 以太坊波动率指数交易平台 volmex.finance 将于 6 ...

最新文章

- 香港「稳定币发牌制度」8 月上路:逾 40 家公司争...

- 拟筹资 1 亿美元加码以太币,BTCS 股价狂飙逾 100%

- Solana 现货 ETF 有望提前过关!美国 SEC 要求发行...

- 股价飙 26%!上市矿企 Bit Digital 清仓比特币、 A...

- Solana 迷因币工厂 Pump.fun 要发币了!PUMP 首轮...

- 专访 CoinW 战略合作关系总监 Monika:社群不是一...

- 「华尔街神算子」Tom Lee 变身 ETH 大多头,他为何...

- Metaplanet 第二阶段战略曝光:要抵押比特币换现金...

- 美国政府逾 20 万美元 ETH 转入 Coinbase,是否埋...

- 比特币卡关 11 万美元:交易员抢进 13 万美元买权...

- TORN 应声涨逾 5%!美财政部放弃上诉、「Tornado C...

- Q2 帐面狂赚 140 亿美元!Strategy 将发行 42 亿美...

- Letsbonk 逆袭成「发币平台」霸主,多项指标首次超...

- 7 月币市行情展望:川普出招 VS 市场冷感,能否摆...

- 香港料今年内核发「首波稳定币牌照」!能否挂钩人...

- 「V 神」发起 EIP-7983:提议对单笔交易增设 Gas ...

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB SOL

SOL USDC

USDC TRX

TRX DOGE

DOGE STETH

STETH